|

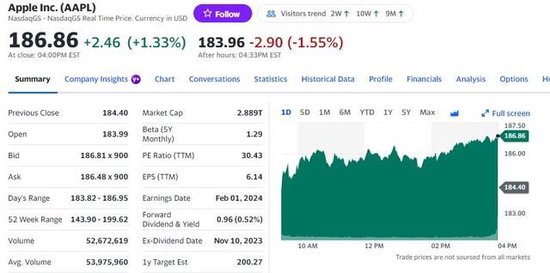

专题:苹果Q1财报:iPhone营收超预期 大中华区营收同比降13% 苹果当季营收1195.8亿美元,高于分析师预期的1179.7亿美元,营收重返同比增长,iPhone营收697亿美元,高于预期的685.5亿美元。但大中华区收入208.2亿美元,同比降幅超过预期的235亿美元。苹果盘后一度涨1%,随后转跌1.5%。 2月1日周四美股盘后,市值连续多日无缘3万亿美元大关的消费电子与科技巨头苹果发布了2024财年一季报(即2023自然年四季度业绩),与Meta和谷歌一道为大型科技股财报季收尾。 有分析指出,庞大市值令其约占标普500指数权重的7%,股价变动足以影响大盘表现,作为3C消费品巨头,这份恰逢年末重磅购物季的财报也能反映整体经济健康和消费支出意愿的线索。 财报显示,苹果季度营收1195.8亿美元,高于分析师预期的1179.7亿美元,营收重返同比增长,iPhone营收697亿美元,高于预期的685.5亿美元。但大中华区收入208.2亿美元,同比降幅超过预期的235亿美元。苹果盘后一度涨1%,随后转跌1.5%。

周四苹果收涨1.3%,止步六日连跌并脱离两周低位,但2024年伊始累跌3%,跑输标普500指数和纳指的同期累涨,在除去特斯拉之外的大型科技股中表现最差,2023年曾累涨49%。 华尔街大多数分析师对苹果持有乐观态度,在一份统计中,26人给予“买入”评级,12人评级“持有”,2人评级“跑输大盘”,平均目标价约为200美元,代表还有7%的涨幅空间。 市场预期季度营收重返增长,iPhone和服务亮眼,但iPad和可穿戴设备两位数下滑 容纳了年末节假日购物季的苹果公司第一财季通常在一年中业绩最强,在2023年iPhone销售整体低迷之后,华尔街普遍预计苹果今年将恢复收入同比增长。 市场预计其当季收入为1180亿美元,虽然仅较上年同期的1172亿美元增长不到1%,但将是2022财年四季度以来的首次增长,结束了总营收在2023财年连续四个季度同比下滑的颓势。 2023自然年曾是苹果自2001年以来首次连续四个季度营收均出现负增长,机构FactSet统计的季度数据可以追溯到1998年,在此期间,苹果从未连续五个季度收入同比下降。 预计公司盈利将明显增强,调整后EPS每股收益或同比增11.2%至2.09美元,创两年来最佳。预计净利润为325.6亿美元,将创2022财年一季度以来的两年最高。预计毛利率为45.46%,高于上季度的45.2%。 有分析称,这得益于去年推出的iPhone 15系列销售反弹,以及高利润率的服务收入保持两位数百分比高速增长,个人电脑PC需求改善也推动Mac收入较上一季度显著增长。 分业务来看,“拳头产品”、占苹果总收入一半的iPhone第一财季销售额预计为686.4亿美元,将是该公司历史上第二高的季度水平,并较上年同期的657.8亿美元同比增长4.3%。 Canalys的全球智能手机出货报告称,苹果去年四季度的市场份额为24%,超过三星的17%。IDC数据显示,2023全年苹果市场份额为20.1%,高于三星的19.4%,成为全球第一手机制造商。但一些分析师警告称,随着消费者的换机周期延长,iPhone销售或无法在2024年保持这种势头。 其他硬件中,占总营收10%的Mac电脑收入预计为77.7亿美元,较上年同期的77亿美元增长0.9% ,上季度曾同比骤降34%。iPad平板电脑收入预计为70.6亿美元,将较上年同期的94亿美元降超20亿美元或跌25%。包括无线耳机、智能手表和智能音箱的可穿戴设备、家居和配件收入预计为112.7亿美元,较上年同期的135亿美元下降16.5%。 但有分析称,今年3月苹果或发布新版iPad和Mac,有助于提高这两大产品线的未来销量。Mac收入重返增长也体现了全球PC需求回暖,Gartner统计显示,去年末苹果电脑的全球市场份额从9.4%增至10%。苹果去年称,由于产品发布时间不同,iPad和可穿戴设备增长将环比大幅放缓。 利润率最高且占总收入四分之一的服务收入预计为234亿美元,较上年同期的208亿美元同比增涨12.5%,即将连续四个季度创新高,并延续了上个季度两位数百分比的增幅趋势,2023自然年三季度之前曾连续四个季度录得个位数百分比的增长。 服务包括App Store应用商店、音频与视频流媒体Apple Music和Apple TV+、iCloud 存储、AppleCare保修、与谷歌搜索引擎许可协议的广告收入、Apple Pay和其他产品的支付费用等。在iPhone已成更成熟的产品后,服务是苹果业务多元化的重要领域,甚至更早反映消费需求趋势。 有分析称,服务收入受益于苹果App Store应用商店的用户不断增加、Apple TV+收视率显著提升,以及设备安装基数继续扩大。截至2023财年末,苹果服务的产品组合拥有超过10亿付费用户,媒体行业报告则显示,Apple TV+的消费量在2023年翻了一番,总收视率同比猛增42%。 三大关注焦点:iPhone销量、混合现实头显开售、AI“军备竞赛” 投资者将重点关注财报电话会上提供的未来季度业绩发展方向、iPhone销量及贡献20%年收入的大中华区表现、周五开始在美国正式发售的Vision Pro混合现实头显设备及苹果的AI努力。 市场共识预期是起售价3500美元的Vision Pro不会带来大量初始收入,瑞银预计苹果今年出货约40万台头显设备,收入仅为“相对无关紧要的”14亿美元,也不会对盈利产生重大影响。 但作为自2015年智能手表问世以来的苹果公司近十年来首个全新产品类别,Vision Pro可能改善市场对苹果的信心,并确定该公司作为AR/VR主导技术创新者的地位,有利于驱动股价。 周二有报道称,自1月19日开放预购以来,这款头显设备几乎立即售罄,并共计售出约20万台。但“苹果最准分析师”、天风国际的郭明錤称,发货时间在48小时后保持稳定,说明Vision Pro仍是“一款非常小众的产品”,在铁杆粉丝下单后,看似爆发式的需求可能会“迅速减少”。 作为销量远超其他硬件产品的核心业务,iPhone的健康程度、特别是在大中华区的销售趋势将格外引人关注。市场预计,作为苹果仅次于北美和欧洲的第三大销售市场,大中华区的整体季度收入将从239亿美元下降至235亿美元。 郭明錤最新研报较为悲观称,iPhone今年出货量或因结构性挑战而最多同比下降15%,将不敌加入AI技术的可折叠手机,过去几周在中国的每周出货量已同比剧减30%到40%:

而在AI技术方面,苹果尚未具体宣布推出生成式人工智能产品,而是专注于机器学习以提高其自动完成功能的准确性。此前有报道称,苹果正努力将AI技术整合到未来产品中,库克在上一份财报时承认正“投入大量资金”投资生成式AI,但拒绝透露细节,只是说“会负责任研发”。 郭明錤曾预计,今年秋天推出的iPhone 16不太可能包括重大的设计变化,苹果要到2025年或更晚才会推出更加以人工智能为中心的设计,这可能会损害iPhone出货势头和生态系统的增长。 另有主流媒体上周问询的13名策略师和投资组合经理均表示,微软在人工智能领域的早期领先地位,将这家软件巨头的市值在未来五年内“决定性地领先于”苹果公司。Baker Avenue Wealth Management的首席策略师King Lip直言,苹果最依赖的iPhone已处于一个相当成熟的市场,该公司尚未详细说明将如何参与到人工智能军备竞赛。 华尔街继续担心iPhone在大中华区的市场份额挑战,监管阻力也更大 由于担心iPhone在大中华区销量不佳,巴克莱、Piper Sandler和Redburn Atlantic等主流投行在新年伊始便颇为罕见地下调了苹果股票评级,Baird和瑞银也对苹果3月份季度的前景持谨慎态度。 在下调评级的投行中,巴克莱担心苹果硬件销售疲软,Piper Sandler担心围绕苹果智能手表的专利争议以及反垄断诉讼等监管阻力,他们均指出了苹果在iPhone和服务领域的潜在弱点。 瑞银则称,中国的iPhone库存增加了200万至300万部,有助于苹果公司12月份季度收入超预期,但这将销售风险转移到了3月份所在季度,库存量可能比需求量高出15%至20%。 在看涨的阵营中,美国银行在两周前上调了苹果评级和目标价,称Vision Pro头显设备令公司拥有前景光明的人工智能产品路线图,将是未来增长的催化剂,服务领域前景也得以改善。 摩根士丹利也认为其基本面正在复苏,2024年可能带来巨大提升,因为这将是“苹果边缘人工智能(Edge AI)机会可能实现的一年”,“由LLM大语言模型支持的Siri 2.0和更广泛生成式AI支持的操作系统,有可能促进iPhone的换机升级周期。” 高盛将苹果评级为“买入”,并称应为其“下半年加速增长做好准备”,预计服务收入将受益于所有服务类别渗透率的不断提高,尤其是iCloud+,因为数据消费增长超过了设备存储,设备平均售价更高也令AppleCare+ 产品保险服务更受欢迎。 同样持有“增持”评级的摩根大通称,利润对苹果股价的影响将大于收入端,“iPhone的高端化、更高产品价格组合的推动作用,以及严格的成本管理正在帮助改善硬件利润率,服务组合的变化也将进一步促进利润率提高。” Wedbush明星科技分析师Dan Ives则称,投资者对iPhone的销量担忧过头了,“到目前为止,iPhone 在中国的需求一直稳定,并将受益于高端手机的强劲升级需求,估计中国约有1亿部 iPhone 正处于升级机会的窗口期,有助于部分抵消中国市场本土品牌制造的竞争压力。” 在监管压力与法律挑战方面,苹果在2024年伊始确实“比较头大”。 与医疗设备制造商Masimo的专利纠纷,令苹果多次停售使用血氧传感器的智能手表Apple Watch Series 9和Apple Watch Ultra 2,可能会影响苹果利润和占总营收超过10%的可穿戴设备收入。 而就在苹果每年收取数百亿美元让谷歌成为Safari中默认搜索引擎的协议可能面临风险之际,有报道称,美国司法部正在考虑是否应就iPhone涉嫌反竞争行为对苹果发起重大反垄断诉讼。 苹果目前正经历一些迄今为止最大的变革,准备对其在欧洲的应用商店政策进行重大修改,以遵守欧盟数字市场法案,例如将开始向第三方应用商店开放欧洲消费者的iPhone设备,并允许在设备上使用微软Xbox Cloud Gaming等游戏流媒体服务。 责任编辑:周唯 |